Os projetos de finanças descentralizadas (DeFi) definitivamente atraíram o interesse do Vale do Silício, região da Califórnia onde estão as maiores empresas de tecnologia do planeta, responsáveis pela revolução digital das últimas décadas. As informações são do Financial Times. Essa onda de projetos ‘DeFi’ visa reinventar câmbio, seguros, empréstimos e muito mais.

Um dos melhores exemplos é a Uniswap não completou três anos, mas já transformou milhões de dólares em bilhões para os investidores que apostaram em um novo tipo de bolsa de criptomoeda. Ao invés de atuar como uma corretora tradicional, o Uniswap é um programa de software automatizado que permite aos usuários negociar criptomoedas diretamente entre si, sem qualquer intermediário.

A Uniswap é um protocolo de finanças descentralizadas que roda na rede Ethereum, permitindo a negociação automatizada de tokens usando a tecnologia do blockchain, de maneira aberta, segura e que capaz de resolver os problemas de liquidez no mercado. O projeto foi lançado em 2018 e cresceu no “boom” das DeFis em 2020, sendo o terceiro mais importante no mercado de finanças descentralizadas. Seu token é o UNI e, não por acaso, seu símbolo é um unicórnio, gíria para empresas de tecnologia que têm uma valorização excepcional.

No ano passado, investidores de “capital de risco” colocaram US$ 12,8 milhões na empresa por trás do projeto. A recompensa veio quando a Uniswap começou a distribuir 1 bilhão de tokens digitais aos usuários, dando aos seus investidores 18% do total. No mercado financeiro, “capital de risco” ou “capital de ventura”, é uma modalidade de investimento utilizada para apoiar negócios por meio da compra de uma participação acionária, com objetivo de ter valorização em pouco tempo e venda na alta numa posterior saída da operação.

Os tokens em questão, que dão aos detentores direitos de voto no projeto, atingiram o preço de US$ 28, recompensando os investidores com uma participação de cerca de US$ 5 bilhões caso todos os ativos digitais fossem emitidos. A Uniswap traçou um cronograma de aquisição de direitos de quatro anos para os tokens, que atualmente têm uma capitalização de mercado de cerca de US$ 16 bilhões, conforme mostrou o CoinMarketCap.

Mas a Uniswap não é um caso isolado. No ano passado, as start-ups de criptomoedas com crescimento mais rápido foram aquelas que buscavam abolir os intermediários financeiros. Acabaram atraindo uma nova safra de investidores de “capital de risco”, gerando retornos que são invejados por seus pares mais conservadores.

Os projetos de finanças descentralizadas, ou “DeFi”, visam replicar serviços financeiros básicos, como empréstimos e transações bancárias, usando programas de software conhecidos como blockchains, eliminando os intermediários tradicionais.

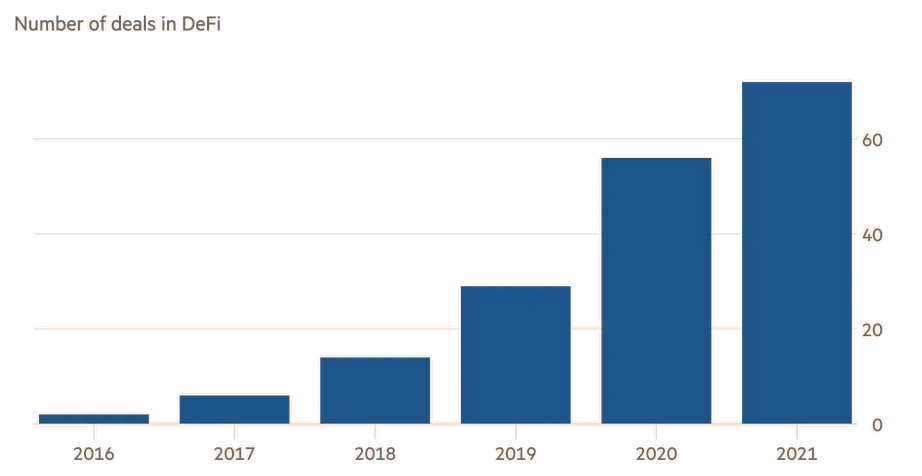

Gráfico de colunas do PitchBook mostra a proliferação de projetos DeFi apoiados por Capital de Risco

Os investidores privados apoiaram 72 empresas DeFi no primeiro semestre de 2021, de acordo com dados do site PitchBook, ultrapassando todo o investimento do ano anterior.

No espaço de dois anos, e auxiliado pelo recente explosão de popularidade das criptomoedas, o que começou como uma curiosidade cresceu de tamanho, inaugurando um novo modelo de negócios para empresas de tecnologia que investem no processo.

O Uniswap facilitou mais de US$ 1 bilhão em negociações em maio, rivalizando com as bolsas de criptomoedas tradicionais, como a Coinbase, para negócios em Ether e outros tokens relacionados.

Enquanto isso, o valor da criptomoeda usada como garantia para empréstimos, negócios e outras transações em aplicativos DeFi aumentou mais de 60% em relação ao ano passado, chegando ao equivalente a mais de US$ 67 bilhões, de acordo com dados do site DeFi Pulse.

Os apoiadores dos projetos DeFi estão confiantes de que, a longo prazo, esses aplicativos têm uma boa chance de remodelar o sistema financeiro e mudar como vemos as finanças.

Por enquanto, a grande maioria das empresas de capital de risco tradicionais têm evitado investir diretamente em projetos DeFi, em parte por causa das preocupações sobre como seriam tratadas pelos órgãos reguladores do governo.

Mudanças no mercado

Advogados especializados no tema disseram que as DeFi nos Estados Unidos estão em uma área cinzenta sem grande regulamentação, mas que pode enfrentar a pressão do novo presidente da Comissão de Valores Mobiliários, Gary Gensler. Alguns investidores fizeram comparações entre o DeFi e o forte interesse nas ofertas iniciais de moedas há quatro anos, que teve um colapso após intervenções dos reguladores.

Embora os grupos DeFi geralmente comecem como empresas que levantam capital de risco tradicional, o retorno pra valer ocorre quando os projetos emitem grandes conjuntos de tokens. As distribuições, que recompensam os usuários com ativos gratuitos como retribuição por sua participação nas redes, têm como objetivo disseminar os direitos de governança a um grupo amplo, reduzindo o poder dos fundadores ao longo do tempo.

Eles também valeram a pena para os investidores de “capital de risco”. Se os tokens da Uniswap continuarem a ser negociados nos patamares atuais, seus investidores iniciais terão retornado quase 400 vezes seu capital inicial no projeto no momento em que suas ações estiverem totalmente adquiridas.

Segundo o Financial Times, a Paradigm, que liderou uma rodada de US $ 1,8 milhão de financiamento inicial na empresa por trás da Uniswap, foi o maior investidor externo quando o projeto começou a emitir tokens no ano passado. A empresa recebeu os direitos de sua parte de quaisquer tokens emitidos pelo projeto quando investiu.

Alguns investidores graúdos já começaram a apostar em locais alternativos para desenvolvedores DeFi. Ethereum, a blcokchain subjacente à maioria dos projetos, tem lutado com altos custos de transação à medida que o volume aumenta, frustrando os traders.

Kyle Samani, sócio-gerente da Multicoin Capital, disse que os investidores depositaram muita confiança que o Uniswap torne-se o criador de mercado dominante e o Ethereum permaneça a rede mais importante para DeFi.

Porém, surge uma forte concorrente, a Solana, um novo blockchain que a Multicoin apoiou em 2019. Ela valorizou mais valorizou mais de 2.800% em 2021, chegando a atingir uma capitalização de mercado de US $ 9,1 bilhões.

Uma de suas vantagens é a sua capacidade de processamento, que pode processar 65.500 transações por segundo, enquanto Ethereum consegue apenas 18,3. A Solana afirma que além de velocidades mais rápidas, oferece custos de transação mais baixos do que o Ethereum. Para Samani, essa corrida para ver quem entrega mais deve ficar mais clara até o final do ano, após as mudanças prometidas pelo Ethereum.